经济下行的大环境里,风起云涌的中国资本市场,正经历着翻天覆地的变化。

号称“做时间的朋友”的高瓴资本在中、港、美股市出现大幅浮亏,尤其重仓个股格力电器严重亏损。随之即有质疑声音冒出来:“张磊遭遇滑铁卢了?”、“中国巴菲特迎来至暗时刻?”

张磊,相信大家都不陌生。我们来简单回顾张磊的创业史,他仅仅用了15年时间,将这家投资公司打造成了拥有600亿美元资金管理规模、号称亚洲最大私募机构的高瓴资本集团,他也理所当然地被投资者尊称为“中国巴菲特”,足见其在投资界的地位与智慧。连股神巴菲特也说:“张磊管钱比我管得好,回报收益率比我高18%。”

“投资大亨”张磊的人生转折

回顾下张磊的发家史,他的人生有三次转折。小升初的考试成绩只比录取分数多一分,差一点初中都上不了;后来以河南文科状元的身份被中国人民大学录取,选择当时冷门的国际金融专业,从此开启他的逆袭人生;毕业后进入五矿集团,接触更多的外国客户,后辞职去国外深造,最终来到金融沃土耶鲁大学。

在耶鲁大学深造过程中,张磊偶然认识了改变他人生命运的金融投资老师大卫·斯文森,这位大师与股神巴菲特齐名。以优异的成绩从耶鲁大学顺利毕业以后,张磊选择了华盛顿一家做新兴市场对冲基金的企业。眼见国内资本市场发展蓄势待发,最终他还是选择了回国创业,恩师斯文森赞助2000万美元当作张磊的创业启动资金。

逆流而上,勇投腾讯、京东和百丽国际。高瓴资本的第一笔投资,便是张磊的成名之作,即投资腾讯2000万美元,拿到融资的腾讯估值达到20亿美元,十多年后,这个市值20亿美元的公司一跃蜕变为5000亿美元的全球科技巨头,张磊从中收获了超200倍的财富;接下来,张磊一口气投资京东3亿美元。当时京东物流的重资产模式并不被业界看好,2010年,刘强东被逼入绝境,京东面临破产危机,当刘强东提出要7500万美元时,张磊说要投就投3亿美元,否则不投。后面的故事大家都知道了,京东活了下来,而且顺风顺水,同时张磊投资的3亿,摇身一变获得了38亿回报。之后,张磊一如既往的大手笔,用531亿港元收购百丽国际,之后组织高科技团队120人进驻百丽鞋业,进行科技深度赋能,先期就赚得了3倍的投资回报。这三次投资最具有代表性,是张磊和高瓴的成名之作。

高瓴从2000万美元起步,一步步将触角伸向了腾讯、京东、阿里巴巴、蓝月亮等800多家公司,目前管理规模已经突破600亿美元。

高瓴资本浮亏100亿

在中国投资圈,高瓴是一个另类的存在。它是唯一一家从二级市场起步、而后又在一级市场风生水起的投资基金;对比与高瓴在影响力和活跃度都等量齐观的红杉资本,红杉的胜利是在所有赛道做全和做对的胜利,而高瓴是一种基于“象征性事件”和super deal(超级交易)的跨越式成长,如同用几个大踏步快进到了如今的体量。

很多LP对高瓴的认知也是来自于其历史上的“象征性事件”,比如在二级市场,高瓴对洋河的逆势抄底,最后获得翻倍的收益;而在一级市场,高瓴3亿美元入股京东获得38亿回报,这些将高瓴推向神坛的“象征性事件”就像熠熠发光的勋章,吸引着投资人纷至沓来。

然而,神也有走下神坛的一天。日前,有机构发布了高瓴其在A股的一季度持仓。数据显示,高瓴一季度持仓市值508亿,较去年年末的602亿缩水了16%。持仓、减持等一系列抢救动作,高瓴资本还是爆亏了约100亿。这让投资者不敢相信,部分声音认为张磊已经走下神坛了。

驻马店斯文森or中国版孙正义

作为全球视野的长期价值投资者,高瓴资本主要重仓投资A股、港股、美股市场优秀的中国公司,选出每个市场最值得投资的大方向。张磊笃定价值投资是最好的投资,只要企业能持续创造价值并不断增长,投资也将持续进行。

这样的投资逻辑也一直影响着高瓴资本的投资方向。近几年,高瓴增持和新进的股票,涵盖多家生物科技和新能源龙头公司,其中包括格力和宁德时代这两笔杰作。

“对我们来讲最好的投资是不需要退出的投资,如果你能找一个好的公司,能够跟着他投资十年、二十年、三十年,其实你有更多的复合收益,远远高于投资一家公司退出之后赶紧再找下一个。”

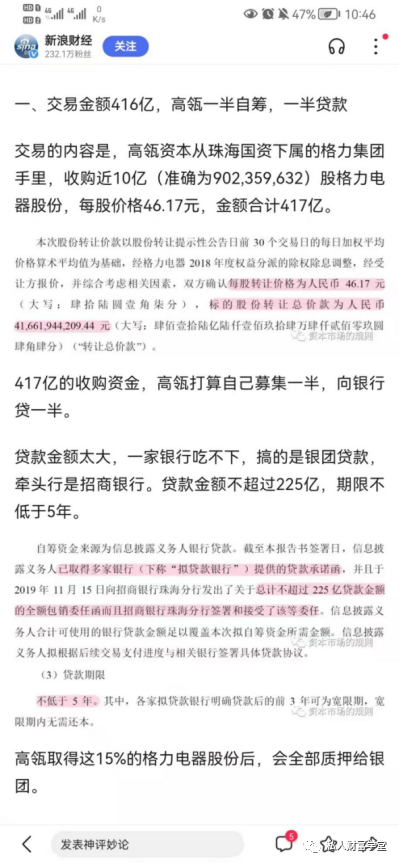

可现实并没张磊期望的那般好,高瓴近期中概股、港股、A股全线暴跌,高瓴资本很多重仓股不可避免的被套,重仓格力浮亏125亿。2019年高瓴斥资416.62亿元以每股46.17元的价格购入格力电器15%的股份,这是高瓴在A股市场的最大一笔投资。而这其中,大概有一半资金是高瓴从银行获得的贷款。

2022年1-3月期间,高瓴资本清仓的Boss直聘、蔚来、拼多多、小鹏汽车等4支中概股亦集体遭遇重挫。不仅如此,据价值大师的数据预估,2022年初至今,高瓴资本在美股市场的投资回报是-35%,亏损金额或超22亿美元。

高瓴资本爆亏原因

重仓格力电器,而格力电器作为家电龙头,股价下滑腰斩。这和白电行业发展触顶而导致的增长空间不足,以及格力近年来向新能源汽车、芯片、手机等转型并不成功而呈现出的业绩增长乏力有关,格力股价自然也就失去了成长性溢价能力。而高瓴入股格力时,曾承诺自过户登记完成之日起36个月内不转让在本次交易中取得的股份,也就是说,最早到2022年年底,高瓴持有的格力股份才能解禁,这可能是高瓴始终没有减持或者清仓格力的原因之一。

美股的窟窿。在“重仓中国”的大原则下,高瓴资本美股的前十大重仓股中有5只中概股。受美国监管打压影响,中概股遭遇血洗。海外市场中概股近三个交易日连续暴跌,多只中概股市值“一夜回到解放前”。除中概股外,高瓴重仓的部分美股亦跌幅惨重。

今年港股调整剧烈,恒指创多年新低。高瓴持有的49只港股年初至今全部下跌,其中38只股票跌幅在20%以上,13只股票跌幅超过40%。

全球经济陷入深度衰退,由于投资者并未看到任何好转的希望,也没有看到能遏制危机继续深化的有效措施,国际国内资本市场持续低迷气氛。

时代的高瓴,困在“时代”里面。每个时代的风口,都有起飞的人,张磊便是中国互联网浪潮中成功者之一,然而,时代的变化来得太快,中国互联网的黄金时代已然过去,但高瓴似乎并没有顺利地穿越周期。