热点栏目资金流向千股千评个股诊断最新评级模拟交易手机看股

热点栏目资金流向千股千评个股诊断最新评级模拟交易手机看股金证券记者 管伟

平安大华基金[微博]没有想到,自己斥资1.43亿元,拿下光正钢构1910万股的定向增发股,竟占到公司总股本的7.21%,一举突破了举牌线,创下基金公司首例。然而《金证券》记者调查发现,举牌光正钢构的机构另有其人,幕后资金来源指向平安大华的同母兄弟公司平安信托。

突破举牌线豪气押注

4月24日,光正钢构发布公告称,公司向5名认购对象发行了4800万股,发行价7.5元/股,募集资金36000万元。成功获配的有5家机构,分别为平安大华基金、财通基金[微博]、宏源期货、国投瑞银基金[微博]和中海基金。

平安大华出手最豪气,平安大华定向增发策略8号资产管理计划,以委托资产认购光正钢构定向增发的1910万股,增发后持有光正钢构7.21%的股份。

《金证券》记者了解到,此前曾有基金公司参与打新股被动超限,突破5%举牌线;而基金公司参与定增突破举牌线的,平安大华还是首家。

值得一提的是,光正钢构本次定增价格比底价高出近10%。

公司本次7.50元/股的增发价格,相对于发行人第二届第十一次董事会决议公告日前20个交易日股票均价的90%并根据2011年度权益分配实施方案相应调整后的发行底价6.83元溢价9.81%;相对于本次非公开发行日前一交易日收盘价9.52元/股折价21.22%;相对于本次非公开发行日前二十个交易日公司股票交易日均价9.81元/股折价23.55%。

如此算来,平安大华参与光正钢构的定向增发要动用1.4325亿元,而目前该基金公司总规模仅29.63亿元,排在基金公司中的第61位。

幕后推手竟是平安信托

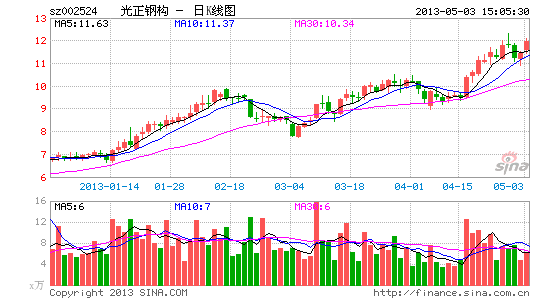

动用过亿资金、一举突破举牌线押注定增,平安大华基金管理公司的勇气让人不得不佩服。5月2日,光正钢构的收盘价格为11.45元,与增发价格相比,机构账面已经浮盈52.67%。

究竟是什么样的公司,值得平安大华基金如此一搏?

公开资料显示,光正钢构主营钢结构网架工程承包、轻钢结构专项设计、金属材料、活动板房和建筑材料的生产和销售,2012年归属母公司净利润仅为2787.51万元,今年一季度业绩指标显示亏损1009.28万元。

平安大华基金内部人士向《金证券》记者澄清,举牌光正钢构的机构并不是平安大华,而是另有其人--平安大华的同母兄弟平安信托。

该人士透露,此次定增实际举牌的是平安信托,也是平安信托筹集的资金参与,平安大华只是借出一个通道给其使用。

绕道认股或为规避监管

明明信托公司具有参与定向增发的资格,为什么还要借道平安大华基金公司的平台?而且证监会《上市公司非公开发行股票实施细则》早有规定,信托公司作为认购对象参与定增,只能以自有资金认购。

截至《金证券》记者发稿时,平安信托仍没有给予回复。

对于平安大华基金蹊跷举牌,一位信托行业人士对《金证券》表示,一种可能是平安大华基金与平安信托一起发行集合产品。还有一种可能是,碍于信托公司“只能以自有资金参与定增”的规定,平安信托绕道参与实现合法化。当然,平安信托不过是信托公司,这笔认购资金的真正主人有待进一步确认。

《金证券》维权律师江苏创盈律师事务所资深律师涂勇表示,不管公募基金还是私募基金,信息都必须透明化、公开化,否则就会滋生出内幕交易、灰色交易。涂勇说,为何自己具有参与定增的资格,却借助其他渠道?为何举牌一家业绩并不优秀的上市公司?一个个疑问,都是因为中国基金业的信息披露不公开,不透明。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。